В 2024 году жителям России, как и ранее, предстоит уплатить налоги на доходы, имущество, землю и транспорт. В случае с физическими лицами процедура этой оплаты, сроки и предоставляемые налоговые льготы могут отличаться в зависимости от категории плательщика, региона и вида налога. Основные изменения касаются расширения категорий льготников и упрощения способов оплаты, что позволяет гражданам оптимизировать расходы и управлять своими налоговыми обязательствами более удобно. Подробнее об этом — в материале Online47.

Порядок и способы уплаты налогов физическими лицами

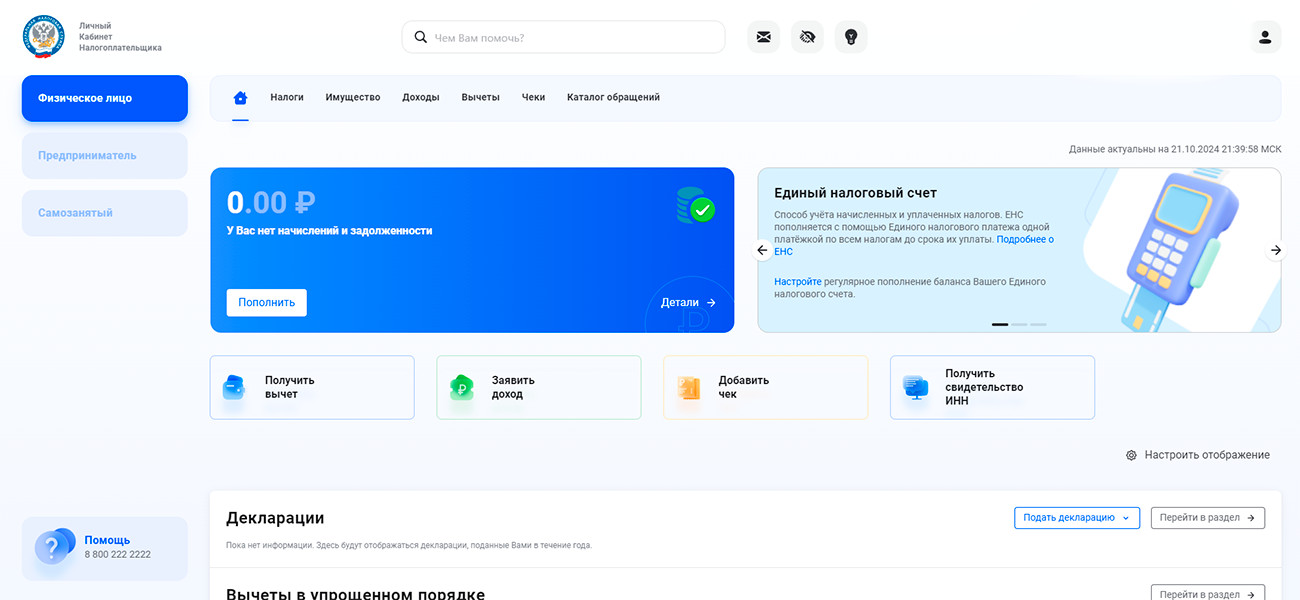

Наиболее распространенными налогами для физических лиц остаются налог на имущество, земельный и транспортный налоги, а также налог на доходы физических лиц (НДФЛ). Оплата по этим налогам происходит через личный кабинет на сайте ФНС России, мобильное приложение «Налоги ФЛ», а также через онлайн-банкинг и отделения банков.

Физические лица обязаны уплатить имущественные налоги (на недвижимость, землю, транспорт) до 1 декабря 2024 года. Срок уплаты НДФЛ, удерживаемого налоговыми агентами, истекает с каждой выплатой, а для тех, кто подает декларацию самостоятельно, установлен крайний срок — 15 июля. За неуплату или задержку платежа начисляются пени.

Важное нововведение — возможность безналичной оплаты налогов через систему быстрых платежей (СБП). Для этого достаточно отсканировать QR-код, указанный в налоговом уведомлении, что упрощает процесс и исключает необходимость вводить реквизиты вручную. Также введена возможность единовременной уплаты налога на имущество, транспортного и земельного налога одним платежом, что позволяет избежать частых оплат.

lkfl2.nalog.ru

Предоставление льгот по имущественным налогам

В 2024 году льготы по имущественным налогам продолжили распространяться на социально уязвимые категории населения: пенсионеров, инвалидов I и II групп, участников и ветеранов боевых действий, многодетные семьи и др. Эти преференции чаще всего носят региональный характер и зависят от решений местных властей, которые вправе установить дополнительные послабления или расширить перечень льготников.

Федеральные льготы для пенсионеров позволяют освободить их от налога на один объект недвижимости каждого вида (например, одна квартира или дом). Льготы многодетным семьям предполагают снижение налоговой базы на величину кадастровой стоимости определенного количества квадратных метров в зависимости от количества детей.

А в Ленинградской области, к примеру, многодетные семьи с учащимися детьми до 23 лет освобождаются от уплаты транспортного налога на один легковой автомобиль, мотоцикл или мопед, что снижает нагрузку на семейный бюджет.

Нововведением этого года стало появление льгот для участников специальной военной операции (СВО) и их семей. Они освобождаются от налога на недвижимость и транспортный налог, при этом сроки и порядок применения льгот могут различаться в зависимости от региона проживания.

Также в 47-м регионе продлили срок действия льготы на транспортный налог для машин на природном газе размером в 50%. Данная мера поддержки направлена на стимулирование организаций и физлиц к использованию подобного транспорта на постоянной основе.

Для получения льгот физические лица подают заявление в налоговую службу или через личный кабинет на сайте ФНС. Заявление можно подать не позднее 1 ноября 2024 года, чтобы льгота была учтена при начислении налога за текущий год.

Pxhere

Налоговые вычеты и порядок их получения

Получение налоговых вычетов позволяет гражданам вернуть часть уплаченного НДФЛ, что представляет собой значительную экономию. Основные виды вычетов включают имущественный, социальный, инвестиционный и стандартный вычеты.

— Имущественный вычет предоставляется при покупке жилья или земли под ИЖС и составляет до 2 млн рублей, с возможностью вернуть до 260 тыс. рублей от уплаченного НДФЛ. С 2024 года данный вычет распространяется и на покупку жилья у застройщиков, которые прошли аккредитацию в ФНС, что упрощает процедуру получения возврата.

— Социальные вычеты предоставляются за расходы на обучение, лечение и благотворительность. В случае обучения на платной основе вычет предоставляется до 120 тыс. рублей в год, что позволяет вернуть до 15,6 тыс. рублей. Лечебные вычеты включают оплату лечения, медицинских страховок, лекарств и также составляют до 120 тыс. рублей.

— Инвестиционные вычеты связаны с операциями на фондовом рынке, и их могут получить владельцы индивидуальных инвестиционных счетов (ИИС) при соблюдении определенных условий.

— Стандартные вычеты предоставляются родителям и опекунам на содержание детей, а также другим категориям граждан.

Вычеты можно получить двумя способами: через налоговую декларацию 3-НДФЛ либо у работодателя, что позволяет ежемесячно уменьшать налогооблагаемую базу на размер вычета. В первом случае налогоплательщик подает декларацию в налоговую инспекцию до 30 апреля следующего года и получает возврат НДФЛ единовременно, а во втором — работодатель производит перерасчет, уменьшая подоходный налог каждый месяц.

К настоящему моменту процесс оформления вычетов стал проще: теперь документы можно загрузить через личный кабинет налогоплательщика, а статус проверки можно отслеживать онлайн.

Фото: Валентин Илюшин/Online47